公司代码:600117 公司简称:西宁特钢

西宁特殊钢股份有限公司

2021年年度报告摘要

第一节 重要提示

本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实性、准确性、完整性,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

根据大华会计师事务所出具的《审计报告》确认,公司2021年度合并实现归属于母公司股东的净利润为-1,148,607,270.05元,加上所有者权益其他内部结转-19,926,725.02元及年初未分配利润-2,018,268,310.95元,可供股东分配的利润为-3,186,802,306.02元。母公司实现的净利润为-738,865,025.39元。

由于公司累计未分配利润亏损,结合公司当前生产经营情况,考虑公司未来业务发展需求,公司决定2021年度不进行现金分红,不送红股。

公司股票简况 | ||||

股票种类 | 股票上市交易所 | 股票简称 | 股票代码 | 变更前股票简称 |

A股 | 上海证券交易所 | 西宁特钢 | 600117 | 未变更股票简称 |

联系人和联系方式 | 董事会秘书 | 证券事务代表 |

姓名 | 李万顺 | 姚苹 |

办公地址 | 西宁特殊钢股份有限公司董事会秘书部 | 西宁特殊钢股份有限公司董事会秘书部 |

电话 | 0971-5299186 | 0971-5299051 |

电子信箱 | jackson966@sina.com | Yaoping5511@163.com |

1.主营业务

公司主要从事特殊钢的冶炼和延压加工业务。

公司主要品种有碳结钢、碳工钢、合结钢、合工钢、轴承钢、模具钢、不锈钢、弹簧钢八大类;产品规格包括热轧棒材φ16mm~φ280mm、锻造棒材φ100mm~φ550mm、冷拉银亮材φ12mm~φ80mm、异形电渣熔铸件等。

2.经营模式

报告期内经营模式未发生重大变化。

(1)生产模式——采用以销定产的生产模式;

(2)销售模式——采用多种销售模式;

(3)采购模式——采用招投标、比价、协议采购模式。

3.行业基本情况

公司所属行业为钢铁行业。2021年,钢铁行业总体运行良好。供需方面,生产端全年粗钢产量10.33亿吨,同比下降3%,2021年钢材市场大起大落,一方面粗钢限产和能耗双控引发供给收缩推动钢价走强,另一方面大宗商品保供稳价力度加强,以及房地产、基建投资需求减弱,钢材价格大幅震荡。

价格方面,上半年,在经济复苏需求增长、流动性宽松及碳达峰碳中和预期供应收紧等多重因素影响下,钢铁产量保持增长态势,但增速有所放缓,钢材价格震荡攀升、急涨急跌,但整体处于历史高位。下半年,随着各省严格执行粗钢减产和房地产调控加码,钢市进入供需两弱格局,钢材价格出现回落。根据冶金工业规划研究院预测,未来,在碳达峰、碳中和目标引领下,中长期钢材需求量将呈缓慢下降态势,“十四五”时期,我国钢铁产量还将保持在10亿吨左右的水平。

此外,行业并购重组加快,产业集聚化明显提升。行业整合的推进落地将有力增强钢铁企业现代制造水平、促进创新要素聚集,推动产业链、供应链多元化,提升矿石资源多元保障能力,优化产业结构、产业布局,为钢铁行业高质量发展、提升竞争力和抗风险能力提供有力保障。

总体来看,我国钢铁行业仍面临铁矿石等原料成本较高、环保压力大、国际竞争加剧、市场动荡、行业集中度较低等问题。报告期装备制造业、新能源产业、航空、航天、军工等高端制造业快速发展,特钢需求仍将保持稳健增长,特钢行业向高端发展迎来更大机遇,需求提升,进口下降,国产替代趋势明显,但仍有很多关键、核心部件,基础材料用钢尚未完全实现国产化,高端产品供给不足,进口依赖度依旧较高,需求端还存在很大的上升空间。

4.公司所处行业地位

公司是西部地区最大、西北地区唯一的特殊钢生产企业,特钢协会会长单位。

单位:元 币种:人民币

2021年 | 2020年 | 本年比上年 增减(%) | 2019年 | |

总资产 | 18,524,963,007.83 | 20,487,202,136.99 | -9.58 | 21,008,159,490.17 |

归属于上市公司股东的净资产 | 281,010,947.39 | 1,448,416,649.56 | -80.60 | 1,369,669,366.84 |

营业收入 | 12,229,101,621.92 | 10,075,510,385.66 | 21.37 | 9,846,270,397.04 |

扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入 | 12,227,531,400 | 10,072,821,000 | / | |

归属于上市公司股东的净利润 | -1,148,607,270.05 | 59,137,078.87 | -2,042.28 | 95,685,183.50 |

归属于上市公司股东的扣除非经常性损益的净利润 | -635,841,251.64 | -250,863,171.81 | -153.46 | -177,895,945.28 |

经营活动产生的现金流量净额 | 1,406,273,574.86 | 920,048,157.30 | 52.85 | 386,633,261.89 |

加权平均净资产收益率(%) | -139.29 | 4.31 | 减少143.60个百分点 | 8.42 |

基本每股收益(元/股) | -1.10 | 0.06 | -1,933.33 | 0.09 |

稀释每股收益(元/股) | -1.10 | 0.06 | -1,933.33 | 0.09 |

单位:元 币种:人民币

第一季度 (1-3月份) | 第二季度 (4-6月份) | 第三季度 (7-9月份) | 第四季度 (10-12月份) | |

营业收入 | 2,504,284,987.33 | 3,348,002,632.05 | 3,286,017,127.14 | 3,090,796,875.40 |

归属于上市公司股东的净利润 | -68,227,599.92 | -28,432,553.86 | -121,058,014.19 | -930,889,102.08 |

归属于上市公司股东的扣除非经常性损益后的净利润 | -75,797,222.95 | -21,591,804.46 | -89,417,597.55 | -449,034,626.68 |

经营活动产生的现金流量净额 | 48,146,053.46 | 487,788,615.09 | 197,414,652.62 | 672,924,253.69 |

季度数据与已披露定期报告数据差异说明

□适用 √不适用

单位: 股

截至报告期末普通股股东总数(户) | 51,645 | ||||||

年度报告披露日前上一月末的普通股股东总数(户) | 51,240 | ||||||

前10名股东持股情况 | |||||||

股东名称 (全称) | 报告期内增减 | 期末持股数量 | 比例(%) | 持有有限售条件的股份数量 | 质押、标记或冻结情况 | 股东 性质 | |

股份 状态 | 数量 | ||||||

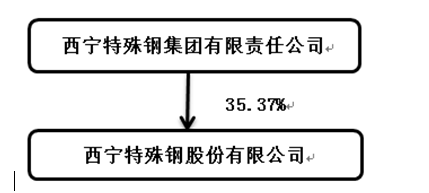

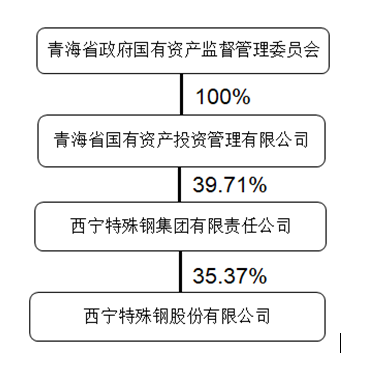

西宁特殊钢集团有限责任公司 | 0 | 369,669,184 | 35.37 | 0 | 质押 | 180,460,000 | 国有法人 |

青海省物产集团有限公司 | 0 | 100,000,000 | 9.57 | 0 | 无 | 0 | 国有法人 |

青海机电国有控股有限公司 | 0 | 100,000,000 | 9.57 | 0 | 质押 | 100,000,000 | 国有法人 |

北京恒溢永晟企业管理中心(有限合伙) | -1,076,000 | 92,416,000 | 8.84 | 0 | 无 | 0 | 境内非国有法人 |

国网英大投资管理有限公司 | 0 | 10,995,293 | 1.05 | 0 | 无 | 0 | 未知 |

王亚丽 | 4,218,500 | 4,218,500 | 0.40 | 0 | 无 | 0 | 未知 |

西宁特殊钢股份有限公司—第一期员工持股计划 | -26,200 | 3,734,100 | 0.36 | 0 | 无 | 0 | 其他 |

王继武 | 2,890,400 | 2,890,400 | 0.28 | 0 | 无 | 0 | 未知 |

中国国际金融香港资产管理有限公司—客户资金2 | 1,156,300 | 1,941,458 | 0.19 | 0 | 无 | 0 | 未知 |

刘思红 | 44,000 | 1,927,700 | 0.18 | 0 | 无 | 0 | 未知 |

上述股东关联关系或一致行动的说明 | 持股5%以上的股东为西钢集团公司、青海物产集团、青海机电控股、北京恒溢,其中西钢集团公司为控股股东,青海物产集团和青海机电控股的实际控制人为青海省国资委,公司未知其他股东是否存在关联关系和一致行动人的情况。 | ||||||

□适用 √不适用

□适用 √不适用

□适用 √不适用

1 公司应当根据重要性原则,披露报告期内公司经营情况的重大变化,以及报告期内发生的对公司经营情况有重大影响和预计未来会有重大影响的事项。

报告期内公司主要经营情况分析如下:

一、经营指标完成情况

主要生产及经济指标完成情况

主要生产指标完成情况 | |||

项目 | 2021年 | 2020年 | 比同期增减(%) |

钢(万吨) | 194.08 | 193.23 | 0.44 |

钢材(万吨) | 182.04 | 189.09 | -3.73 |

焦炭(万吨) | 56.63 | 55.66 | 1.73 |

主要经济指标完成情况 | |||

项目 | 2021年(亿元) | 2020年(亿元) | 比同期增减(%) |

营业总收入 | 122.29 | 100.76 | 21.37 |

利润总额 | -26.23 | 2.23 | -1,274.85 |

归属于母公司的净利润 | -11.49 | 0.59 | -2,042.28 |

二、2021年生产经营开展的主要工作

1.全力开展降本增效。按照“一切围着生产经营转、一切为了经济效益干”的思想,强化管理降本,深入推进低成本战略,以“优结构、提指标、降成本、增效益”等重点工作为抓手,追求生产效益最大化;通过建立财务标准成本,重点强化对销售、采购、成本及资金管理分析的指导,各项指标得到进一步提升。

2.拓宽采购渠道,降低成本。通过拓宽采购渠道,加大招标及招比价等方式增加采购过程的竞争性,提高采购质量,降低采购成本;围绕省内资源采购,从向供应商生产基地派驻人员跟踪,贴近市场联动,确保就近优质资源采购,充分发挥区域资源优势及运距优势,通过比较向市场要效益;围绕市场分析及价格定位成立领导小组,进行及时决策,向管理要效益。

3.调整产品结构,提高市场竞争力。坚持以“稳规模、调结构、增效益”为核心,注重市场研判,抢抓市场机遇,深化“一体两翼”营销模式,持续推进品种结构调整,品种集中度进一步提高,市场开发成效显著,重点规模品种大幅增加,产品竞争力不断提升。

4.不断强化全员质量意识,公司产品质量和品牌形象不断提升。通过工艺质量瓶颈问题攻关,强化工艺工装、精料方针和“24小时工艺复盘”评价管理,产品实物质量得到稳定提升。聚焦新产品开发,持续推进二、三方认证工作,开发行业优质重点客户,开发拓展品种量超额完成年度计划指标,规模效益品种份额大幅提升,公司品种结构得到进一步改善。

5.多措并举创新创效。2021年公司开展科技创效项目26项,获得青海省科学技术进步三等奖1项、青海省专利银奖1项、省级科技成果10项、申报受理专利20项,授权专利7项;公司不断推进管理创效,以指标管控为目标,在资源整合综合利用、优化工艺方面取得了进步。

6.强化设备管理,提高运行效率,设备保障能力不断提升。报告期内,公司始终坚持“管生产必须管设备、抓质量必须抓设备”的理念,强力推行“零故障、零热停”的管理目标,紧盯设备运行现场,加大部门协同,加强设备巡检,形成全员参与的强大合力,各产线主体设备运行良好。

7.强化安全环保管控。公司按照安全生产、清洁生产的总体要求,扎实开展安全生产三年专项整治行动,加大安全隐患排查整改力度,加强领导干部带队检查、专项检查,以及24小时安全生产隐患排查整改等工作,强化重大危险源的监控与管理,狠抓较大危险因素防范措施落实,全面推进应急管理工作,确保公司安全生产平稳运行,全年公司未发生重大环境污染事故,安全环保绩效水平实现逐年提升,整体管控取得了阶段性的成效。

2 公司年度报告披露后存在退市风险警示或终止上市情形的,应当披露导致退市风险警示或终止上市情形的原因。

□适用 √不适用